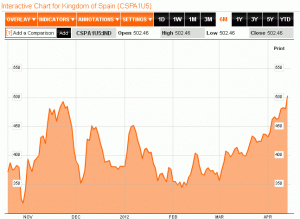

EZB-Ratsmitglied Klaas Knot hat Spanien als größtes Risiko im Euroraum bezeichnet. Das zuletzt (durch die LTROs) verbesserte Klima an den Finanzmärkten habe den Reform-Druck auf die spanische Regierung verringert, die habe daher in den vergangenen Monaten notwendige Maßnahmen schleifen lassen. Knot fordert das Land zu einer rascheren Gangart bei der Sanierung auf, um das Vertrauen der Märkte wiederherzustellen. Die CDS-Spreads sind mittlerweile auf Rekordniveau gestiegen (siehe Chart!).

Die LTROs haben Zeit erkauft, hieß es allenthalben. Wie üblich hat die Eurozonen-Politik die Zeit nicht genutzt, sondern sich selbstzufrieden zurückgelehnt. W. Münchau, Eurointelligence, hatte das vor einigen Tagen treffend so formuliert: „Complacency is the default mode of eurozone policy makers.“

Complacency, Selbstzufriedenheit, scheint ansteckend: Das Schlimmste der Euro-Krise ist vorbei, sagte Asmussen, deutsches Mitglied im EZB-Board, unter Hinweis auf die LTROs und die beabsichtigten Einzahlungen der Eurozone in die Kriegskasse des IWF. Jetzt sei es an den anderen Anteilseignern des IWF, ihren Beitrag zu leisten. Die zögern aber, weil sie mehrheitlich meinen, die Eurozone müsste mehr tun, als zuletzt mit den Beschlüssen zum ESM vorgesehen. Der IWF will seine Kriegskasse jetzt nur noch um 400 Mrd. Dollar vergrößern. Im Januar hatte IWF-Chefin Lagarde noch eine Erhöhung um 500 bis 600 Mrd. Dollar in Aussicht gestellt. Sie spielt das jetzt herunter: Einige der worst-case-Szenarien hätten sich nicht materialisiert. Die geringere Vergrößerung der Kriegskasse geht auf Widerstand der BRICs zurück, die erst dann mehr spendieren wollen, wenn sie auch mehr zu sagen haben. Die USA wollen ihren Beitrag nicht erhöhen, weil sie den Druck auf die Eurozone, mehr zu tun, nicht senken wollen. Eine endgültige Entscheidung des IWF wird wohl erst im Juni fallen.

Skeptiker befürchten, die wieder erwachte Krise in Spanien berge die Gefahr einer Ansteckung von Italien und sogar von Frankreich. Dann sei die IWF-Kriegskasse nicht groß genug.

Asmussen verteidigte auch den Sparkurs der Eurozone. Er sei die einzige Möglichkeit, verloren gegangenes Vertrauen wieder zurück zu gewinnen.

Andere Beobachter schreiben hingegen, die „Märkte“ seien nicht in Panik, weil die Defizit-Ziele etwa in Spanien nicht erreicht würden, sondern weil sie angestrebt würden. So sagt auch Paul Krugmann in seinem Blog, die Krise in Spanien sei keine Fiskal-Krise. In Spanien gab es eine Immobilienblase, die zu einem guten Teil durch Kredite von deutschen Banken aufgeblasen worden ist. Die ist geplatzt, reißt die Wirtschaft mit und resultiert in 23,6% Arbeitslosigkeit, bei der Jugend sind es sogar 50,5%. Der Politik falle nichts anderes ein, als noch mehr zu sparen. Er beginne allmählich zu glauben, dass das ganze Euro-System zusammenbricht.

Auch Griechenland entgleist weiter: Die Arbeitslosigkeit betrug im Januar 21,8%, plus 47% im Jahresvergleich, die Jugendarbeitslosigkeit liegt bei 50,8%, doppelt so hoch wie vor drei Jahren. Das Defizit der Zentralregierung hat sich im ersten Quartal um 53% ausgeweitet (Ziel für das Gesamtjahr 2012: Reduktion um 38%).

Die Krise in Spanien ist vor allem eine Banken-Krise. Da hilft kein Hoffen auf bessere Zeiten, die Immobilienpreise haben noch viel Platz nach unten. Demzufolge ist es einzig sinnvoll, wenn die Banken ihre Verluste realisieren und eine scharfe Konsolidierung der Bankenlandschaft eingeleitet wird. Das kostet Geld, die weder Staat noch Private aufbringen können. Dazu wären ESM/ESFS-Mittel nötig.

Stattdessen wird ein Kurs gefahren, bei dem privater und der öffentlicher Sektor gleichzeitig Schulden abbauen. Damit wird ein Handelsbilanzdefizit perpetuiert, das in einem einheitlichen Währungsraum zu einem Leistungsbilanzdefizit (und Kapitalabfluss) führt (siehe Target2-Diskussion). Dadurch wird die Situation insgesamt verschärft und macht das Einschreiten mit externem Hilfskapital immer wahrscheinlicher. Dabei steigt die Menge des benötigten Hilfskapitals immer weiter an. Jedes Abwarten macht es nur noch teurer.

Apropos "Vertrauen": Da wundert es auch nicht, wie die FT berichtet, dass der Eurozonen-Bond-Markt viele internationale Investoren verloren hat – vielleicht sogar für die Dauer einer ganzen Generation. Darunter sind so große Adressen wie Pimco und BlackRock. Länder, die gemieden werden, sind vor allem Spanien, Italien und Frankreich. Geschätzt wird, dass in den zurückliegenden zwei Jahren etwa 100 Mrd. Euro abgezogen worden sind. Die Bank of Spain sagt, der Anteil internationaler Investoren, die nationale Schulden halten, sei per Ende Jan auf 33% zurückgefallen.

Aber es ist nicht nur die Eurozone, die den Anlegern quer liegt.

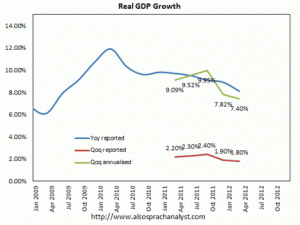

Am Freitag hatte China berichtet, dass die Wirtschaft im ersten Quartal real nur um 8,1% statt der erwarteten 8,4% gewachsen ist. Im Quartalsvergleich lag der Zuwachs bei 1,8% nach plus 1,9% im vierten Quartal 2011. Rechnet man die Quartalszuwächse auf ein Jahr hoch, ergibt sich allerdings nur ein Wert von plus 7,4%, wie "Also sprach Analyst" berichtet, von dem auch der folgende Chart stammt.

Am Donnerstag dieser Woche findet eine weitere Bond-Auktion in Spanien statt, bei der auch 10-jährige an den Mann gebracht werden sollen. Vielleicht nimmt die EZB das als Trigger, um neue Anleihekäufe tätigen. Beobachter vermuten als kritische Schwelle 6,5%.

Interessant ist auch folgende Beobachtung von David A. Rosenberg von Gluskin Sheff & Ass: "Déja vu? It is incredible how things are playing out so similar to this time last year. In fact the exact same pattern occured in 2010."

Das könnte Sie auch interessieren:

- Was andere Medien sagen vom 02.04.2024

- S&P 500 – Verschuldung, na und? vom 11.11.2023

- S&P 500 – bestes Quartal in 2024 🙂 vom 29.03.2024

Schreibe einen Kommentar