Die europäische Schuldenkrise scheint überwunden, jedenfalls ist das das Signal der Finanzmärkte. Der S&P 500 notiert mittlerweile über seinem Jahreshoch aus 2011, der DAX hängt etwas nach und liegt noch 5% unter dem seinigen, hat aber seit Jahresbeginn beeindruckende fast 22% zugelegt.

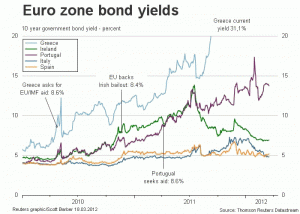

Der griechische Schuldenschnitt scheint verdaut. Die beiden LTROs der EZB zeigen Wirkung: Die Renditen für italienische 10-jährige Staatsanleihen haben seit Jahresbeginn von über 7% auf unter 5% nachgegeben, sind zuletzt aber nur noch seitwärts gelaufen. Spanische haben sich in derselben Zeit sehr volatil seitwärts bewegt und notieren aktuell bei 5,2%. Portugiesische tendieren bei momentan über 13,6% eher nach oben, sodass der Chef-Volkswirt der Deutschen Bank mit erneuten Eurozonen-Hilfen im Sommer rechnet.

Die Staatsverschuldung mag ja ein Maß sein für die Befindlichkeit von Krisenstaaten, zeigt aber nur sehr indirekt die Leistungsfähigkeit einer Volkswirtschaft an. Zudem kommt es entscheidend darauf an, wie die Kreditgeber die Lage beurteilen: Die USA können hinsichtlich ihrer Schuldenquote in der Liga der PIIGS mitspielen, trotzdem rentieren 10-jährige TBonds bei unter 2,3%.

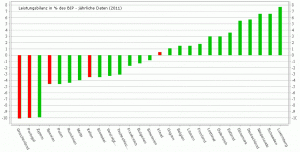

Ein wichtiges Maß für die Leistungsfähigkeit einer Volkswirtschaft ist ihre Leistungsbilanz. In ihr spiegeln sich die wirtschaftlichen Beziehungen zum „Ausland“ wider, sie ist der wichtigste Teil des Finanzierungssaldos einer Volkswirtschaft. Die Leistungsbilanzsalden für 2011 in Bezug zum jeweiligen BIP zeigen Portugal, Italien, Griechenland und Spanien auf der Negativseite, Irland schafft ein kleines Plus (siehe EuroStat-Chart!).

Die Eurozone hat sich auf deutsches Betreiben hin einen Sparkurs verordnet, der sich im „Fiskalpakt“ aus Dezember niederschlägt. Nun schafft staatliches Sparen per se kein neues Wachstum, wie auch staatliche Schulden per se keines produzieren. Es kommt darauf an, welchen Einfluss die Veränderungen im Staatshaushalt in der konkreten Situation auf die Leistungsfähigkeit der Wirtschaft haben.

Der Fiskalpakt ist weniger darauf angelegt, die Staatshaushalte der PIIGS und der Eurozone insgesamt zu sanieren. Es geht nur vordergründig um staatliche Schulden und Defizite. Der Fiskalpakt ist Ausdruck einer politischen Linie, die wirtschaftliche Angleichung innerhalb der Eurozone durch Deflation der Krisenländer zu erzwingen. Das entspricht der dominierenden Rolle Deutschlands. Theoretisch könnte man die Angleichung auch durch Inflationierung etwa in Deutschland erreichen. Das aber würde nicht nur im innereuropäischen Kontext Wettbewerbsvorteile der deutschen Wirtschaft reduzieren, sondern auch auf dem Weltmarkt. Und das angesichts einer Situation, in der China eine „weiche Landung“ seiner Wirtschaft versucht – mit ungewissem Ausgang.

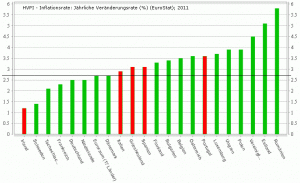

So lange der Euro als einheitliche Währung besteht, müssen die PIIGS bei der aktuellen politischen Großwetterlage in Europa also deflationieren, um wettbewerbsfähiger zu werden. Tun sie aber nicht (siehe EuroStat-Chart!). Im Gegenteil – ihre Preissteigerungsraten liegen über dem Durchschnitt der Eurozone. Ausnahme auch hier Irland.

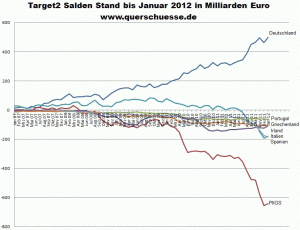

Die Target2-Salden des Euro-System sprechen dieselbe Sprache wie die Leistungsbilanzdefizite (siehe Chart!). Die Bundesbank hat Forderungen gegen das Eurosystem von aktuell über 500 Mrd. Euro, die PIIGS haben per Januar Verbindlichkeiten von über 640 Mrd. Euro. Da die Geschäftsbanken die Leistungsbilanzdefizite nicht mehr zu finanzieren bereit sind, sind die Zentralbanken eingesprungen – PIIGS-Finanzierung zu einem Prozent ohne Kündigungsmöglichkeit durch die Kreditgeber (siehe auch hier!).

Es liegt im kurzfristigen (!) Interesse der deutschen Exportwirtschaft, dass alles so bleibt, wie es ist, von der mangelnden Wettbewerbsfähigkeit der PIIGS bis zur Kreditfinanzierung ihrer Leistungsbilanzdefizite. Hinzu kommt der schwache Euro, der ihre Wettbewerbsvorteile im außereuropäischen Kontext sichert. Und der ist nicht zuletzt durch die PIIGS-Krise weiterhin gedrückt.

Mit dem Kurs des „Fiskalpakts“ wird keine merkliche Rückführung des doppelten Defizits von Leistungsbilanz und Staatshaushalt erreicht. Das hat schon die zugegeben extreme Entwicklung in Griechenland vorgemacht. Die PIIGS sind in den Jahren der Strukturhilfen der Eurozone in ihrer gesamten Wirtschaftsstruktur in besonderer Weise abhängig geworden von den wirtschaftlichen Aktivitäten ihrer jeweiligen Staatsapparate. Ziehen diese sich jetzt zurück, entsteht keineswegs automatisch Ersatz. Dies und die Importabhängigkeit der PIIGS verhindert eine neue Industriestruktur, die notwendig wäre, um die Lage herumzudrehen. Und so lange weiterhin „automatische“ Kredite fließen, wird sich daran auch nichts ändern.

Irland scheint dem Turnaround noch am nächsten. Das irische Preisniveau ist in den zurückliegenden fünf Jahren im Vergleich zu den Wettbewerbern in der Eurozone um 15% gesunken. Die Wende konnte geschafft werden, weil Irland seit langem über ein leistungsfähiges Exportgewerbe verfügt, wie der hohe und weiter steigende Handelsbilanzüberschuss zeigt. Irland hat seine Außenschulden nahezu vollständig mit selbst gedrucktem Geld zurückgezahlt. Der Verlauf des irischen Target2-Saldos zeigt aber seit dem Negativrekord Ende 2010 bei minus 140 Mrd. Euro Tendenz zur Besserung: Aktuell liegt er bei rund minus 100 Mrd. Euro. Aus dem Schneider ist das Land damit nicht, aber im Vergleich zu den übrigen PIIGS-Kollegen steht es „glänzend“ da.

Bisher konnte die massive Gabe von LTRO-Rauschmitteln erreichen, dass die Stimmung an den Finanzmärkten Richtung Euphorie läuft. Das schlägt sich auch im Preisverlauf des Krisenmetalls Gold nieder – just am Tag des LTROs kippte Gold um zeitweilig 100 Dollar ab (siehe hier).

EZB-Chef Draghi hat schon trompetet, dass er zufrieden ist mit dem Anstoß, den seine „dicke Berta“ (LTRO) gegeben hat. Jetzt sei die Politik dran – das ist nach aller Erfahrung der zurückliegenden Jahre nun keine positive Botschaft. Noch ziehen auch Makrohoffnungen aus den USA, aber auch hier gab es zuletzt nicht mehr nur gute Nachrichten.

Der zuletzt flache Verlauf der Bond-Renditen der PIIGS legt nahe, dass die „Europhorie“ abebbt (siehe Chart!). Und dann kann es schnell zu einer Kaskade an Gewinnmitnahmen kommen. Das dürfte für so manchen eine willkommene Gelegenheit zum Einstieg sein. Übergeordnet dürfte die Hoffnung auf Besserung noch überwiegen.

Störfeuer? Die könnten sich von der Angebotsseite beim Öl her ergeben, insbesondere von einer Verschärfung der Situation im Iran-Konflikt. Steigt der Ölpreis hingegen Nachfrage-getrieben weiter an, würde das eher als Bestätigung einer prosperierenden Weltwirtschaft gesehen. Was mögliches Störfeuer angeht, muss jetzt auch die Situation in China genauer verfolgt werden. Dass die hier entstandene Blase im Wege einer weichen Landung Luft ablässt, ist längst nicht ausgemacht.

Das könnte Sie auch interessieren:

- Was andere Medien sagen vom 02.04.2024

- Roubini: Wo wird die Weltwirtschaft 2024 landen? vom 16.01.2024

- S&P 500 – Bären im August? vom 05.08.2023

Schreibe einen Kommentar